贈与税申告書とは?書き方と申告方法について

こんにちは。

江東区・相続申告コンシェルジュ

大倉公認会計士税理士事務所の大倉です。

両親や祖父母から贈与を受けた場合「贈与税」が課税されるため、贈与税の申告をする必要があります。

贈与税の申告が遅れたり申告漏れがあったりした場合は、延滞税や加算税が生じてしまいます。

とはいえ、贈与税申告書は専門知識のない方が記入するには少し複雑かもしれません。

今回は「相続税申告書の書き方」について解説していきましょう。

贈与税申告書とは?

贈与税申告書は、その名の通り贈与税を申告する際に必要な書類です。

1年の間に贈与を受けた方で、贈与税の基礎控除額110万円を越えている場合は、贈与税の申告をする必要があります。(暦年課税)

贈与税申告書には、第一表・第二表・第三表があり、贈与税を申告する場合は第一表を提出します。

また、第二表は「相続時精算課税の計算明細書」であり、暦年課税のみ申告する場合は必要ありません。

第三表は修正申告を行う際に提出します。

贈与税税の申告書は、国税庁ホームページからダウンロードするか、税務署で取得できます。

贈与税申告書の書き方

贈与税申告書の書き方は、国税庁のホームページにも掲載されています。

国税庁の情報を基に、わかりやすく書き方について解説しましょう。

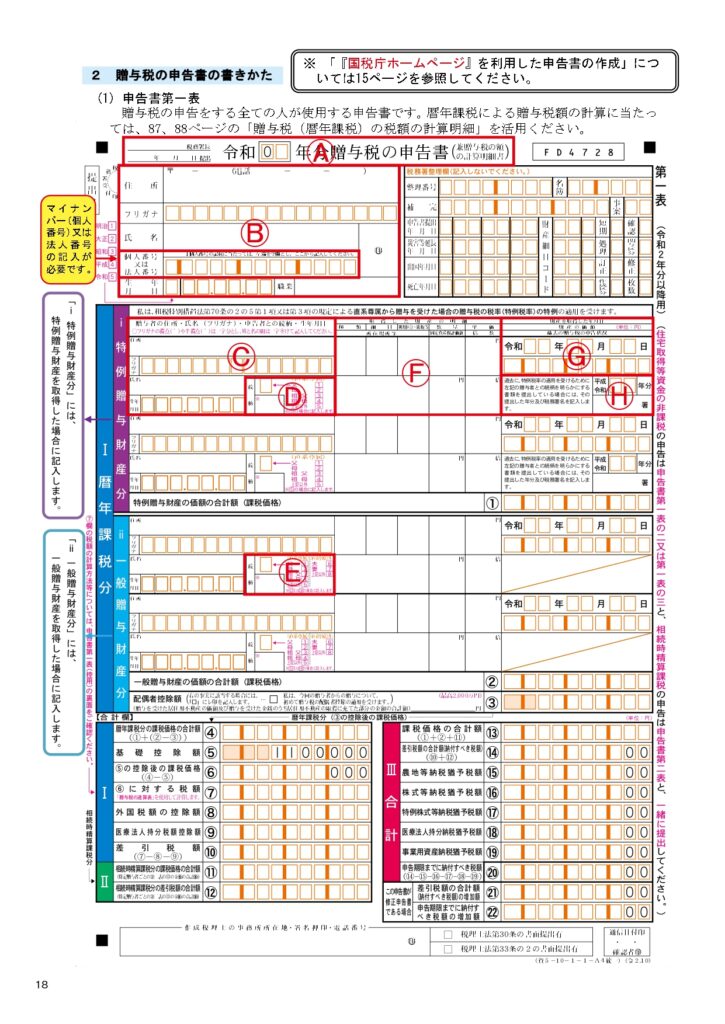

1.贈与税申告書 第一表

(A)~(H)記載項目は、以下の通りです。

(A)居住している現住所を管轄とする税務署名を記載します。申告書を提出する日付と、申告する年も記載しましょう。

(B)現住所(郵便番号)と、電話番号、申告する人の名前(フリガナ)、個人番号(または法人番号)、生年月日と職業を記載します。

(C)ここでは贈与者(贈与した人)の情報を記載しましょう。贈与者の住所、名前(フリガナ)、生年月日を記入します。

(D)(E)申告者(自分)からみた、贈与者との続柄を選択します。

(F)受けた贈与の詳細を記載します。国税庁ホームページの「取得した財産の種類、細目、利用区分・銘柄等の記載要領」を参照し、必要事項を記載します。

「所在場所等」・・・贈与した財産が所在する住所

「数量」・・・面積や株数など

「単価」・・・1㎡あたり、1株あたりなど、1単位あたりの価額 ※固定資産税評価額で評価する場合は記入なし

「固定資産税評価額」「倍数」・・・※贈与された不動産の価額を固定資産税評価額で評価する場合に記入

(G)贈与を受けた年月日と、価額を記載します。

(H)特例贈与財産。これまでに、贈与者との続柄の分かる書類を税務署に提出している場合は、提出した年分と税務署名を記載しましょう。

2.贈与税申告書 税額計算の書き方

贈与税申告書の税額計算の書き方は以下の通りです。

①特例贈与財産の価格の合計額

②一般贈与財産の価格の合計額

③配偶者控除額

④暦年課税分の課税価格の合計額(①+(②-③))

⑤基礎控除額(110万円)※記載済

⑥⑤の控除した後の課税価格(④-⑤)

⑦⑥に対する税額

⑦の贈与税額は、国税庁ホームページにある以下の速算表を利用すると簡単に算出できます。

税務署に提出する必要はなく、贈与税(暦年課税)の税額を算出するためだけに使用します。

国税庁HP:贈与税(暦年課税)の税額の計算明細

贈与税申告書の提出方法

管轄の税務署に直接出向く以外にも、以下の方法でも提出できます。

- e-Taxで送信する

- 郵便または信書便にて提出する

贈与税申告書は、申告する年の翌年3月15日が提出期限となっています。

例えば、令和4年の贈与税を申告をするのであれば、令和5年の3月15日が期限です。

なお、提出期限を過ぎて提出した場合は、加算税と延滞税が加算されるため、注意しておきましょう。

贈与税申告書は専門家へ依頼しよう

贈与を受けると贈与税が発生し、贈与税申告書を提出しなければなりません。

贈与税申告書は、条件によってはやや複雑になったり計算が難しかったりする場合もあります。

自分で申告するのは難しい、と感じる場合は、専門家へ依頼するのもいいでしょう。

もし、相続の申告でお困りの方は

相続申告コンシェルジュにご相談ください。

※24時間受付中

お電話でもお気軽にどうぞ!

03-6666-1954

※受付時間 9:00〜18:00(土・日・祝日休)

大倉公認会計士税理士事務所所長

大学卒業後8年9ヶ月にわたり銀行に勤務。大学院修了後、公認会計士の資格取得。

会計サービス等を提供するほか、元銀行員ならではの視点で相続税をサポート。

「お客様に寄り添う親身なサポート」をモットーとする。